完全支配関係における外国法人による現物分配 〔税研より〕

[平成27年4月1日現在法令等]

Q. 質問

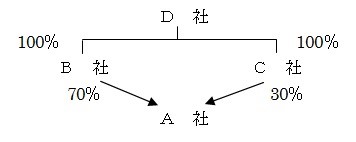

当グループの株式の保有関係においては、A社、B社、C社及びD社の4社の各法人(いずれも普通法人)の間には完全支配関係がありますが、A社とB社(B社がA社の株式の70%を保有)との間又はA社とC社(C社がA社の株式の30%を保有)との間の完全支配関係は外国法人D社(D社がB社及びC社の株式の100%を保有) によるものとなっています。A社がグループ内の他の内国法人であるB社及びC社に対して、現物分配により資産を移転した場合に、A社の課税関係はどのようになりますか。

A. 回答

ご質問におけるケースでの現物分配は法人税法第2条第12号の15に規定する適格現物分配に該当しますので、A社が行ったB社及びC社に対する現物分配による資産の移転は、その適格現物分配の直前のA社における当該資産の帳簿価額により譲渡したものとして所得金額を計算することとなります。 したがって、その現物分配による譲渡損益は繰り延べられることになります。 【解説】「税研」Vol.26‐No.5(156号)2011.3 63~64頁 参照

参考条文等

法人税法 第2条第12号の6、15 法人税法 第62条の5

<税務相談室>

共催:日本税理士会連合会、公益財団法人日本税務研究センター

支援:全国税理士共栄会

<相談事例登載>

ホームページ運営:公益財団法人日本税務研究センター

ホームページ支援:日本税理士共済会

税務相談室